Trotz niedrigen Konjunkturwachstums sind die globalen Aktienmärkte in den vergangenen Jahren gestiegen. Zwar mag der Aktienmarkt als Ganzes mittlerweile voll bewertet sein, dennoch sind einzelne Teilbereiche aus Anlegersicht interessanter als andere. Genau solche Chancen auf Einzeltitelebene verbindet oft ein gemeinsames Thema. Durch Nutzung der nachhaltigsten Themen lassen sich für Anleger in der Regel überdurchschnittliche Erträge erzielen.

Ruhiger Start 2016

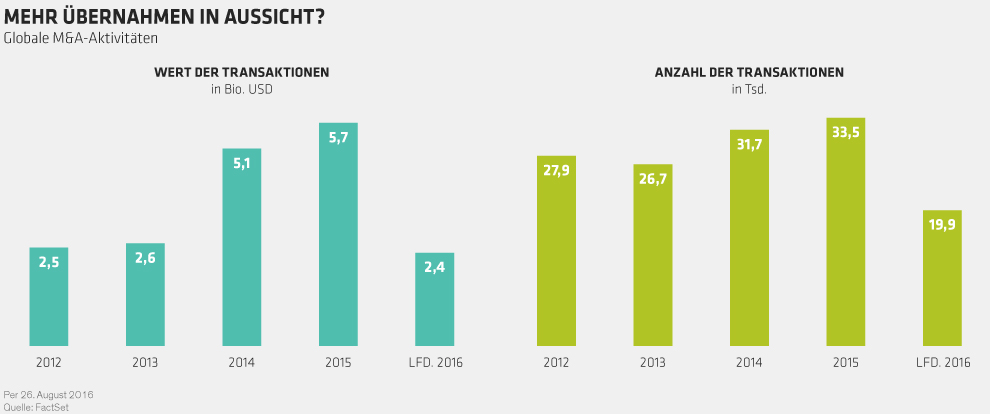

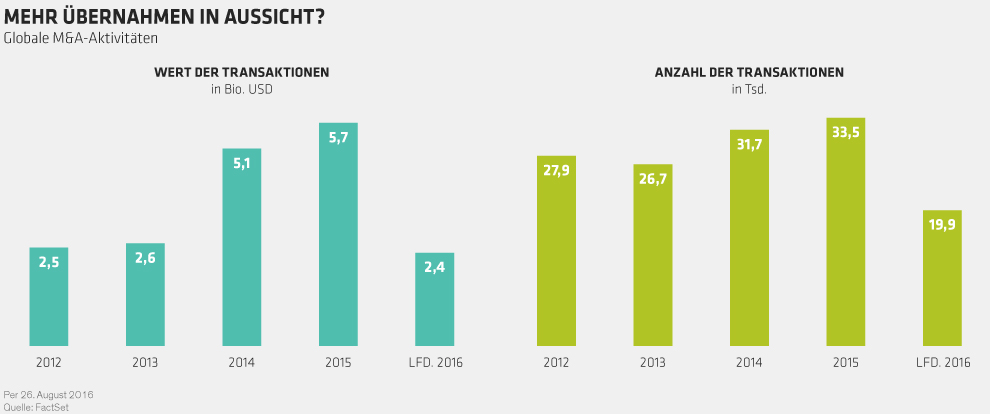

Einer der vorherrschenden Trends sind Fusionen und Übernahmen, im Englischen Merger & Akquisitions (M&A). Bislang war 2016 ein relativ ruhiges Jahr für globale M&A-Aktivitäten. Es gab zwar einzelne größere Übernahmen, wie etwa der 96 Milliarden Euro teure Kauf des Brauunternehmens SAB Miller durch den Marktführer Anheuser-Busch Inbev.

Das globale Transaktionsvolumen umfasst jedoch bislang laut Factset Research Systems nur 2,4 Billionen US-Dollar – ein Hinweis darauf, dass 2016 höchstwahrscheinlich weit hinter den beiden vorherigen Jahren zurückbleiben wird. Doch klar ist: Eine Reihe von Trends in den kommenden Monaten könnte eine Wiederbelebung der M&A-Aktivitäten entfachen.

>>Vergrößern

Möglicher Wendepunkt am M&A-Markt

Wir glauben, dass das schwache konjunkturelle Umfeld und die sich verändernden Wechselkurse viele Unternehmensvorstände dazu bewegen könnten, Fusionen oder Übernahmen als Mittel zur Gewinnsteigerung in Betracht zu ziehen. Daher sollten Anleger die folgenden fünf Signale im Auge behalten, die ein Ansteigen der Aktivität einleiten könnten:

Qualität im Fokus

Diese fünf Trends zeigen vor allem eines: Unternehmen achten bei Übernahmezielen verstärkt auf Qualität. Sie kaufen Marktführer, weil diese Wachstumschancen in einem schwächeren konjunkturellen Umfeld bieten. Wie können Anleger davon profitieren? Ganz einfach: Indem sie es ihnen nachtun.

Wichtig ist zu betonen, dass diese Strategie durch die Konstruktion eines Portfolios von Qualitätsunternehmen erfolgen sollte. Eine potenzielle Übernahme allein ist kein ausreichender Grund für eine Anlage. Doch wenn ein Unternehmen einen Marktsektor dominiert in einer Branche mit hohen Eintrittsbarrieren, über eine kompetente Unternehmensführung verfügt und klare Treiber für Umsatzsteigerungen vorweisen kann, dann ist die Einschätzung einer möglichen Übernahme ein weiteres Argument, das die Ertragschancen zusätzlich verbessern kann.

Anstatt also opportunistisch darauf zu hoffen, zukünftige Übernahmeziele zu erwischen, sollten Anleger die gleichen hohen Maßstäbe wie kaufende Unternehmen anwenden: Sie sollten auch im Portfolio den Fokus auf Unternehmen mit Wettbewerbsvorteilen und widerstandsfähigen Geschäftsmodellen richten.

Hierbei sollte das Geschäftsmodell auf Herz und Nieren geprüft werden, um verlässlich einschätzen können, ob diese Unternehmen für den zunehmend härteren Konkurrenzkampf gerüstet sind. Im aktuell herausfordernden Umfeld ist es daher ratsam, sich auf Qualität zu fokussieren.

Ruhiger Start 2016

Einer der vorherrschenden Trends sind Fusionen und Übernahmen, im Englischen Merger & Akquisitions (M&A). Bislang war 2016 ein relativ ruhiges Jahr für globale M&A-Aktivitäten. Es gab zwar einzelne größere Übernahmen, wie etwa der 96 Milliarden Euro teure Kauf des Brauunternehmens SAB Miller durch den Marktführer Anheuser-Busch Inbev.

Das globale Transaktionsvolumen umfasst jedoch bislang laut Factset Research Systems nur 2,4 Billionen US-Dollar – ein Hinweis darauf, dass 2016 höchstwahrscheinlich weit hinter den beiden vorherigen Jahren zurückbleiben wird. Doch klar ist: Eine Reihe von Trends in den kommenden Monaten könnte eine Wiederbelebung der M&A-Aktivitäten entfachen.

>>Vergrößern

Möglicher Wendepunkt am M&A-Markt

Wir glauben, dass das schwache konjunkturelle Umfeld und die sich verändernden Wechselkurse viele Unternehmensvorstände dazu bewegen könnten, Fusionen oder Übernahmen als Mittel zur Gewinnsteigerung in Betracht zu ziehen. Daher sollten Anleger die folgenden fünf Signale im Auge behalten, die ein Ansteigen der Aktivität einleiten könnten:

- Günstige Finanzierung

Zinsniveaus auf historischen Tiefständen erleichtern den Unternehmen die Finanzierung einer Übernahme. Europäische Konzerne sind besonders gut aufgestellt, da sie Anleihen in dem Wissen emittieren können, dass die Europäische Zentralbank (EZB) diese Papiere aufkaufen wird. - Niedriges Wachstum

Die eher globale Konjunktur und das magere Gewinnwachstum in vielen Regionen könnten als Impuls für Übernahmen wirken. Denn immer mehr Unternehmen stellen fest, dass sie Umsatzsteigerungen nicht ohne Zukäufe erzielen können. - Großbritannien im Sonderangebot

Das fallende Britische Pfund wirkt nicht nur exportfördernd. Nach dem Brexit-Referendum wissen viele potenzielle Käufer nur zu gut, dass sie britische Qualitätsunternehmen zu Schnäppchenpreisen erwerben können. Im Juli machten Übernahmen britischer Firmen laut Factset Research Systems 27 Prozent des globalen Deal-Volumens aus. Weniger als einen Monat nach der Volksabstimmung kaufte Softbank aus Japan das britische Technologieunternehmen ARM Holdings für 24,3 Milliarden Pfund. - Japan kauft

Die Softbank-Übernahme zeigt den Einfluss von Wechselkursveränderungen auf Fusionen und Übernahmen: Der Yen ist in diesem Jahr um rund 17 Prozent gegenüber dem US-Dollar und um 14 Prozent gegenüber dem Euro gestiegen. Westliche Übernahmeziele wurden dadurch für japanische Unternehmen erheblich günstiger. Und da die heimische Wirtschaft Nippons weiterhin stagniert, liegt es nahe, dass die dortigen Unternehmen anderswo nach Wachstumsmöglichkeiten fahnden. - China kauft auch

Chinesische Käufer sind überall unterwegs. Angesichts zunehmend stockenden Wachstums im Inland suchen sie vor allem außerhalb Chinas nach Expansionsmöglichkeiten. Finanzierungsquellen gibt es zur Genüge. Zu den prominentesten Beispielen zählen die laufende Übernahme von Syngenta aus der Schweiz durch China National Chemical für 43 Milliarden US-Dollar und das 921-Millionen-Pfund-Gebot von Dalian Wanda Group für die britische Odeon & UCI Cinemas Group.

Qualität im Fokus

Diese fünf Trends zeigen vor allem eines: Unternehmen achten bei Übernahmezielen verstärkt auf Qualität. Sie kaufen Marktführer, weil diese Wachstumschancen in einem schwächeren konjunkturellen Umfeld bieten. Wie können Anleger davon profitieren? Ganz einfach: Indem sie es ihnen nachtun.

Wichtig ist zu betonen, dass diese Strategie durch die Konstruktion eines Portfolios von Qualitätsunternehmen erfolgen sollte. Eine potenzielle Übernahme allein ist kein ausreichender Grund für eine Anlage. Doch wenn ein Unternehmen einen Marktsektor dominiert in einer Branche mit hohen Eintrittsbarrieren, über eine kompetente Unternehmensführung verfügt und klare Treiber für Umsatzsteigerungen vorweisen kann, dann ist die Einschätzung einer möglichen Übernahme ein weiteres Argument, das die Ertragschancen zusätzlich verbessern kann.

Anstatt also opportunistisch darauf zu hoffen, zukünftige Übernahmeziele zu erwischen, sollten Anleger die gleichen hohen Maßstäbe wie kaufende Unternehmen anwenden: Sie sollten auch im Portfolio den Fokus auf Unternehmen mit Wettbewerbsvorteilen und widerstandsfähigen Geschäftsmodellen richten.

Hierbei sollte das Geschäftsmodell auf Herz und Nieren geprüft werden, um verlässlich einschätzen können, ob diese Unternehmen für den zunehmend härteren Konkurrenzkampf gerüstet sind. Im aktuell herausfordernden Umfeld ist es daher ratsam, sich auf Qualität zu fokussieren.