In der Berenberg Bank hat man es gerne hanseatisch. Das ist kein Wunder. Die älteste Bank Deutschlands wurde 1590 von einer Hanseatenfamilie gegründet. Der Hauptsitz ist natürlich nach wie vor die Hansestadt Hamburg, vor den Toren der Bank kreischen Möwen und tuckern die Alsterdampfer über das Wasser. Und bei der Traditionsbank bleibt auch weiterhin Platz und Zeit für ein zutiefst hanseatisches Geschäft: die Schifffahrt. Im Rahmen von Shipping Debt Fonds vergibt die Bank erstrangig besicherte Hypotheken. Sie fügen sich aus einem Portfolio von Schiffen unterschiedlichster Nutzungsarten zu einem Fonds zusammen.

Auch im norwegischen Tromsø ist das Wasser nah. Auch in Tromsø kreischt hin und wieder eine Möwe. An der Adresse Valbeinet 1 mischt sich das Gekreische der Möwen allerdings mit dem Kreischen von Kindern. Statt einer Traditionsbank steht in der Straße ein Kindergarten – auf Norwegisch sagt man „barnehage“. Das Gebäude ist eines der typisch skandinavischen Holzhäuser, die Holzbohlen sind in einem hellen Blau gestrichen. Der Eigner des Hauses ist mit Kinland ein Immobilienunternehmen, das staatlich geförderten Pflegediensten Immobilien vermietet.

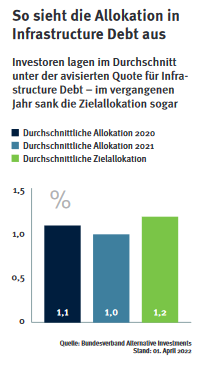

Breites Spektrum von Anlagen in Infrastructure Debt

Zwischen Berenberg und dem Barnehage in Tromsø liegen nicht nur über 1.800 Kilometer. Auch sonst haben erstrangig besicherte Schiffshypotheken nur wenig mit blauen Holz-Kindergärten zu tun. Doch es gibt einen Zusammenhang. Denn wo die Berenberg Bank Kredite in die Schifffahrt vergibt, ist Kinland ein Kreditnehmer und so Investment von Patrizia, das mit einem eigenen Team in der Anlageklasse Infrastructure Debt aktiv ist. Da zu Infrastructure Debt auch Schiffskredite zählen, schließt sich der Kreis zwischen Barnehage und Berenberg.

Infrastructure Debt bezeichnet gemeinhin die Infrastrukturfinanzierung über Fremdkapital. „Das Spektrum der Investitionen reicht von Public-Private-Partnerschaften, zum Beispiel Schulen, Krankenhäusern und eben Kindergärten, bis hin zu volumenabhängigen Projekten“, bestätigt Thomas Bayerl, Leiter für illiquide Debt-Anlagen bei Meag. Bayerls Kollegen aus dem Investmentarm der Münchener Rückversicherung allokieren neben eigenem Geld auch Kundengelder von anderen institutionellen Investoren in Infrastructure Debt. Zu der Anlageklasse zählen neben Energieinfrastruktur wie Fotovoltaik- oder Windkraftprojekten auch digitale, Transport- oder Verkehrsinfrastruktur sowie Projekte von Versorgern.

Die Logik ist trotz verschiedener Sektoren immer gleich, erklärt Bayerl: „Es geht immer um Kreditfinanzierungen. In welcher Verpackung beziehungsweise Form, das heißt als Inhaber- oder Namensschuldverschreibung, der Kredit erfolgt, ist zunächst zweitrangig.“ Geläufig seien allerdings die Namensschuldverschreibungen, die für institutionelle Investoren gut investierbar sind. Denn: sie passen gut in die Rahmen der Regulatorik, die etwa durch Versicherungsaufsichtsgesetz, Sicherungsvermögen, Anlageverordnung und die Bildung von stillen Reserven vorgegeben werden. Mit normalen Schuldverschreibungen sind sie allerdings nicht vergleichbar. „Denn das Vertragswerk dahinter umfasst mehrere Hundert Seiten“, erklärt Bayerl. Die Kreditfinanzierungen würden zusammen mit einem Sponsor abgeschlossen, der in der Regel auch der Eigenkapitalgeber ist.