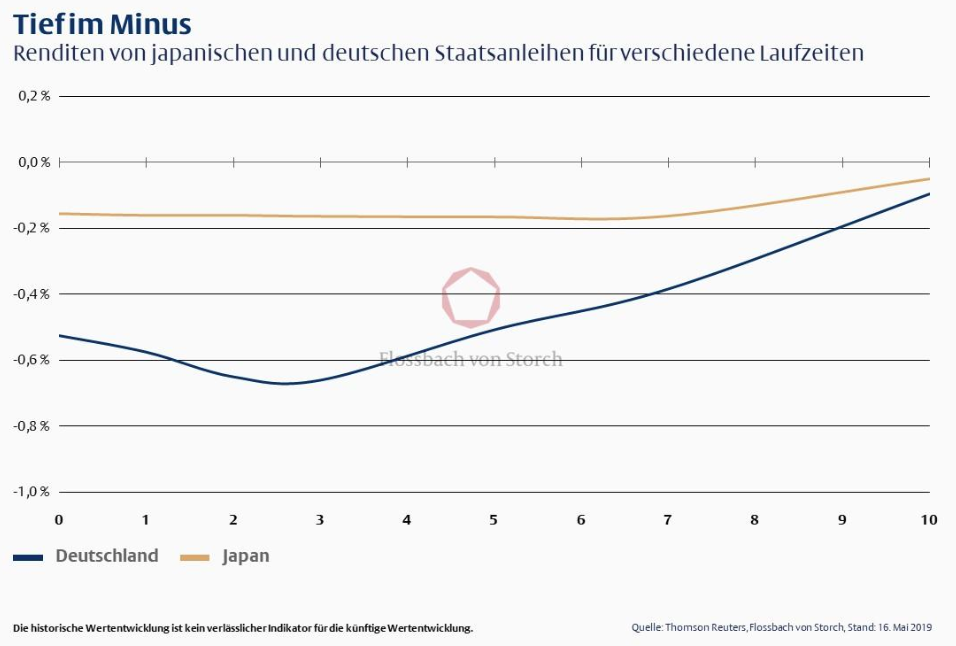

Wir leben in historischen Zeiten. Erstmals seit Dekaden rentieren deutsche Bundesanleihen schwächer als ihre Pendants in Japan. Nicht nur bei kurzen Laufzeiten, nun auch über die gesamte Bandbreite (vgl. Grafik 1).

Sehr lange rentierten japanische Staatsanleihen deutlich schlechter als deutsche. Im Zuge der Marktentwicklung der vergangenen Tage änderte sich das (vgl. Grafik 2). Die Entwicklung ist deshalb so bemerkenswert, weil Japan als Musterland für gefühlt ewig währende Null- und Minuszinsen gilt. Seit mehr als 20 Jahren notiert der japanische Leitzins unter der Marke von einem Prozent. Damit nicht genug, „Nichigin“, die Bank of Japan (BoJ), kauft Staats- und Unternehmensanleihen und Aktien japanischer Unternehmen. Sie garantiert, dass zehnjährige japanische Staatsanleihen nahe null Prozent rentieren. Deutlich unterhalb des Wirtschaftswachstums. Japan steht für eine besonders massive Form von Eingriffen der Notenbank in die Finanzmärkte.

Nun schauen nicht mehr die Europäer auf die „Japanisierung“ ihrer Zinslandschaft – die Japaner schauen auf Europa. Zehnjährige deutsche Bundesanleihen rentieren gut zehn Basispunkte niedriger als die Nippon-Bonds. Wenn sich die neue „Europäisierung“ der Zinspolitik fortsetzt, könnten andere Notenbanken unter Zugzwang geraten. Neben der Bank of Japan könnte dann auch die Schweizer Notenbank (SNB) in einen Absenkungswettlauf eintreten – etwa wenn Zinsanlagen in Schweizer Franken im Vergleich zur Eurozone wieder attraktiver erscheinen und die Währung aufwerten würden. Bereits im April erklärte SNB-Präsident Thomas Jordan, dass seine Notenbank noch Raum für Zinssenkungen und – falls erforderlich – auch für Interventionen an den Devisenmärkten hat.

Offensiv ins Obligo

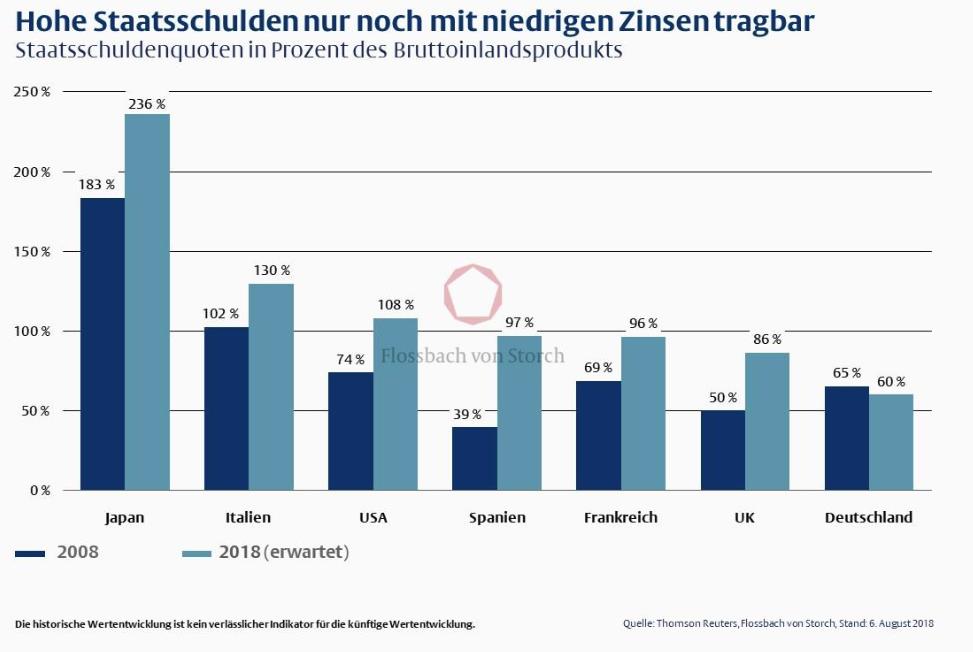

Japan und die Eurozone haben das gleiche Problem: steigende Schulden. In Japan liegt die Staatsschuldenquote bereits bei 237 Prozent des Bruttoinlandsproduktes. Zum Vergleich: In Europa liegt die Quote noch bei gut 85 Prozent – wobei es innerhalb der Länder große Unterschiede gibt (vgl. Grafik 3).

Die Schulden der Industriestaaten steigen, dass sie jemals wieder beglichen werden, ist wenig wahrscheinlich. Und so bleiben letztlich zwei Möglichkeiten, um die Staatskredite dauerhaft finanzieren zu können: der große Schuldenschnitt oder dauerhaft niedrige Zinsen. Oder anders formuliert: Wer den Euro möchte, braucht niedrige Zinsen. Nur dann können hoch verschuldete Länder wie etwa Italien ihre Haushalte finanzieren. Die ultraexpansive Geldpolitik des scheinbar ewigen Niedrigzinslandes Japan könnte also eine Art Blaupause für Europa sein.