Für Familien stellt sich häufig die Frage, wie sie das im Familienunternehmen gebundene Vermögen für künftige Generationen erhalten können. Dabei soll der Generation, die momentan aktiv die Unternehmensführung wahrnimmt, ein ausreichender unternehmerischer Handlungsspielraum möglich sein und allen Generationen ein angemessenes Einkommen zugutekommen.

Die Rechtsberatungspraxis hat hierfür eine Vielzahl von Gestaltungsvarianten entwickelt. Diese reichen von der Ausgestaltung des Familienunternehmens in der Rechtsform einer vermögensverwaltenden Personengesellschaft (die Gesellschaft bürgerlichen Rechts oder Kommanditgesellschaft) bis hin zur Rechtsform einer GmbH oder Familienstiftung.

Während die Familienstiftung unflexibel ist, weil sie das Vermögen dauerhaft dem Zugriff der Unternehmerfamilie entzieht, bietet die Einbringung eines Familienunternehmens in eine Gesellschaft, an der die Mitglieder der Familie beteiligt sind, mehr Gestaltungsfreiheiten. Nicht nur ist möglich, durch besondere vertragliche Gestaltungen das Unternehmensvermögen generationenübergreifend zu erhalten, sondern auch, die erbschaftssteuerrechtliche Privilegierung von Betriebsvermögen auszunutzen.

Die Gestaltungsspielräume des Personengesellschafts- aber auch des GmbH-Rechts erlauben dabei auch eine besondere, disquotale Ausgestaltung der Rechtsstellung der Familienmitglieder: Die Vermögenssubstanz des Unternehmens wird dabei bereits der Kindergeneration zugewiesen, während die Stimm- und Gewinnbezugsrechte der Elterngeneration zustehen, die das Familienunternehmen lenkt.

Schutz der nachfolgenden Generationen

Frühzeitig das Vermögen auf die Nachfolgegeneration zu übertragen, hat aber nicht nur steuerliche Vorteile, sondern dient zugleich dem häufig verfolgten Zweck, das Familienunternehmen langfristig zu erhalten. Bestehen Vermögenssubstanz und Vermögensertrag voneinander getrennt, ist die aktive Unternehmergeneration nicht versucht, das Familienunternehmen oder dessen wesentliche Vermögenswerte zu versilbern. Denn die Erlöse würden nicht ihnen, sondern der Nachfolgegeneration zustehen. Die Möglichkeit, aus dem Unternehmen oder Unternehmensvermögen Einkommen zu erwirtschaften, ist für die Unternehmergeneration vielmehr auf den laufenden Geschäftsbetrieb beschränkt. Ebenso verhindern Entnahme- und Thesaurierungsvorschriften übermäßige Gewinnentnahmen.

Die herkömmlichen rechtlichen Gestaltungen weisen Nachteile auf: Bei Personengesellschaften muss bei einer gängigen disquotalen Ausgestaltung laufend der Gesellschaftsvertrag an die sich ändernden Familienverhältnisse angepasst werden. Jede Geburt und jeder Todesfall birgt ein erhöhtes Konfliktpotenzial in der Familie, da über jede Änderung abgestimmt werden muss. Bei einer GmbH bestehen darüber hinaus – im Einzelfall lästige – notarielle Formerfordernisse bei Anteilsübertragungen von einer Generation auf die nächste wie auch bei Satzungsänderungen.

Eine Alternative sollte die Vor- und Nachteile der bisher verwendeten Gestaltungsvarianten und zugleich mehrere weitere Zielsetzungen berücksichtigen. Diese lauten:

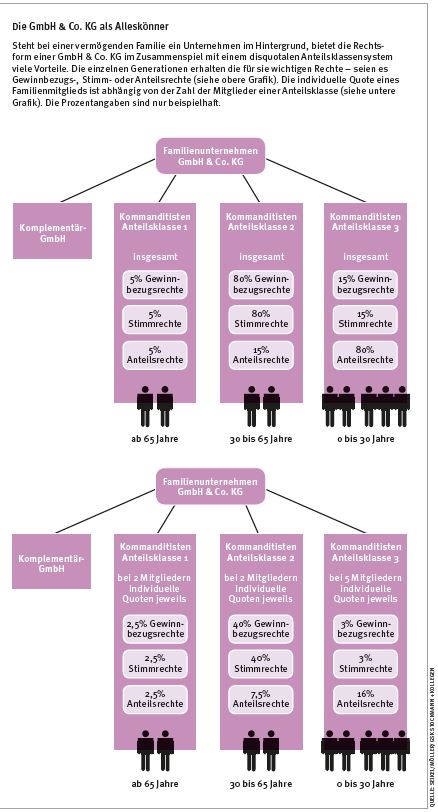

Eine Lösung, die all diesen Aspekten gerecht wird, ist die Ausgestaltung einer disquotalen Familiengesellschaft mit Anteilsklassensytem. Das Grundprinzip ist dabei simpel. Es beruht auf bereits bekannten Strukturen. Die Familienmitglieder werden in mehrere Anteilsklassen unterteilt. Die erste Anteilsklasse besteht aus den noch nicht mit der Unternehmensführung betrauten Personen (Nachfolgegeneration). Die zweite besteht aus den momentan mit der laufenden Unternehmensführung betrauten Personen (Unternehmergeneration). Die dritte Anteilsklasse besteht aus den bereits aus der Unternehmensführung ausgeschiedenen Personen (Gründer- oder Vorgängergeneration, siehe Grafiken). Der Anteilsklasse der aktiven Unternehmergeneration werden dabei die für diese Personengruppe wesentlichen Rechte zugewiesen: Die wichtigsten Entscheidungsrechte bei der laufenden Unternehmensführung und – damit korrelierend – der Anspruch auf den größten Teil der laufenden Erträge des Familienunternehmens. Gleichzeitig wird die Vermögenssubstanz der Nachfolgegeneration, also den Kindern und Enkelkindern, zugeordnet.

Die Aufnahme in die Gesellschaft und der Wechsel zwischen den Anteilsklassen werden in ihrer einfachsten Form an das Erreichen eines bestimmten Lebensalters anknüpfen. Denkbar sind auch andere oder zusätzliche Bedingungen. Die können das Erlangen bestimmter beruflicher Qualifikationen (etwa eine Ausbildung oder ein Studienabschluss) oder auch eine Berücksichtigung der physischen wie psychischen Konstitution oder auch des bisherigen Lebenswandels des jeweiligen Familienmitglieds (keine Drogen- oder Sektenabhängigkeit) sein.

Anteilsklasse im Fokus

Die Besonderheit des Anteilsklassensystems liegt darin, dass das Rechtebündel, das die Gesellschafterstellung ausmacht – wie der Anspruch auf eine Gewinnbeteiligung, das Stimmrecht und der Gesellschaftsanteil–, nicht wie üblich dem einzelnen Gesellschafter zugeordnet ist, sondern der gesamten jeweiligen Anteilsklasse. Damit wird erreicht, dass die Rechtsstellung der Familienmitglieder innerhalb der einzelnen Anteilsklassen identisch ist.

Der Umfang der einzelnen Rechte eines Gesellschafters bestimmt sich dann auch nicht, wie sonst üblich, auf der Grundlage seiner Kapitalbeteiligung. Vielmehr werden die Rechte, die im Gesellschaftsvertrag den einzelnen Anteilsklassen zugewiesen werden, nach Köpfen auf die Gesellschafter verteilt, die der jeweiligen Anteilsklasse angehören (siehe Grafik).

Was passiert, wenn einzelne Familienmitglieder ein Grenzalter erreichen und automatisch von einer Anteilsklasse in die andere wechseln? Oder aufgrund ihres Todes oder aus sonstigen Gründen aus der Gesellschaft ausscheiden? Dies hätte zur Folge, dass die anteilsmäßigen Rechte der jeweils betroff enen Anteilsklassen sich nicht verändern, sondern nur die individuellen Quoten der einzelnen Mitglieder innerhalb der jeweiligen Anteilsklasse. Die Abgabe der Kapitalanteile innerhalb einer Anteilsklasse sollte man dann als Schenkung vornehmen. Der Vorteil: Aus dem Automatismus, den das Anteilsklassensystemschafft, folgen (Rechts-)Sicherheit, Klarheit und eine Befriedungsfunktion.

>>Vergrößern

Die Rechtsberatungspraxis hat hierfür eine Vielzahl von Gestaltungsvarianten entwickelt. Diese reichen von der Ausgestaltung des Familienunternehmens in der Rechtsform einer vermögensverwaltenden Personengesellschaft (die Gesellschaft bürgerlichen Rechts oder Kommanditgesellschaft) bis hin zur Rechtsform einer GmbH oder Familienstiftung.

Während die Familienstiftung unflexibel ist, weil sie das Vermögen dauerhaft dem Zugriff der Unternehmerfamilie entzieht, bietet die Einbringung eines Familienunternehmens in eine Gesellschaft, an der die Mitglieder der Familie beteiligt sind, mehr Gestaltungsfreiheiten. Nicht nur ist möglich, durch besondere vertragliche Gestaltungen das Unternehmensvermögen generationenübergreifend zu erhalten, sondern auch, die erbschaftssteuerrechtliche Privilegierung von Betriebsvermögen auszunutzen.

Die Gestaltungsspielräume des Personengesellschafts- aber auch des GmbH-Rechts erlauben dabei auch eine besondere, disquotale Ausgestaltung der Rechtsstellung der Familienmitglieder: Die Vermögenssubstanz des Unternehmens wird dabei bereits der Kindergeneration zugewiesen, während die Stimm- und Gewinnbezugsrechte der Elterngeneration zustehen, die das Familienunternehmen lenkt.

Schutz der nachfolgenden Generationen

Frühzeitig das Vermögen auf die Nachfolgegeneration zu übertragen, hat aber nicht nur steuerliche Vorteile, sondern dient zugleich dem häufig verfolgten Zweck, das Familienunternehmen langfristig zu erhalten. Bestehen Vermögenssubstanz und Vermögensertrag voneinander getrennt, ist die aktive Unternehmergeneration nicht versucht, das Familienunternehmen oder dessen wesentliche Vermögenswerte zu versilbern. Denn die Erlöse würden nicht ihnen, sondern der Nachfolgegeneration zustehen. Die Möglichkeit, aus dem Unternehmen oder Unternehmensvermögen Einkommen zu erwirtschaften, ist für die Unternehmergeneration vielmehr auf den laufenden Geschäftsbetrieb beschränkt. Ebenso verhindern Entnahme- und Thesaurierungsvorschriften übermäßige Gewinnentnahmen.

Die herkömmlichen rechtlichen Gestaltungen weisen Nachteile auf: Bei Personengesellschaften muss bei einer gängigen disquotalen Ausgestaltung laufend der Gesellschaftsvertrag an die sich ändernden Familienverhältnisse angepasst werden. Jede Geburt und jeder Todesfall birgt ein erhöhtes Konfliktpotenzial in der Familie, da über jede Änderung abgestimmt werden muss. Bei einer GmbH bestehen darüber hinaus – im Einzelfall lästige – notarielle Formerfordernisse bei Anteilsübertragungen von einer Generation auf die nächste wie auch bei Satzungsänderungen.

Eine Alternative sollte die Vor- und Nachteile der bisher verwendeten Gestaltungsvarianten und zugleich mehrere weitere Zielsetzungen berücksichtigen. Diese lauten:

- Generationengerechtigkeit herstellen, also die Gleichbehandlung der Mitglieder innerhalb einer Generation sicherstellen,

- Eine generationenüberdauernde Verstetigung des Nachfolgekonzepts,

- Die automatische Übertragung des Familienvermögens,

- Steuerliche Optimierung der Unternehmensübergabe an nachfolgende Generationen,

- Minimierung des Verwaltungsaufwands.

Eine Lösung, die all diesen Aspekten gerecht wird, ist die Ausgestaltung einer disquotalen Familiengesellschaft mit Anteilsklassensytem. Das Grundprinzip ist dabei simpel. Es beruht auf bereits bekannten Strukturen. Die Familienmitglieder werden in mehrere Anteilsklassen unterteilt. Die erste Anteilsklasse besteht aus den noch nicht mit der Unternehmensführung betrauten Personen (Nachfolgegeneration). Die zweite besteht aus den momentan mit der laufenden Unternehmensführung betrauten Personen (Unternehmergeneration). Die dritte Anteilsklasse besteht aus den bereits aus der Unternehmensführung ausgeschiedenen Personen (Gründer- oder Vorgängergeneration, siehe Grafiken). Der Anteilsklasse der aktiven Unternehmergeneration werden dabei die für diese Personengruppe wesentlichen Rechte zugewiesen: Die wichtigsten Entscheidungsrechte bei der laufenden Unternehmensführung und – damit korrelierend – der Anspruch auf den größten Teil der laufenden Erträge des Familienunternehmens. Gleichzeitig wird die Vermögenssubstanz der Nachfolgegeneration, also den Kindern und Enkelkindern, zugeordnet.

Die Aufnahme in die Gesellschaft und der Wechsel zwischen den Anteilsklassen werden in ihrer einfachsten Form an das Erreichen eines bestimmten Lebensalters anknüpfen. Denkbar sind auch andere oder zusätzliche Bedingungen. Die können das Erlangen bestimmter beruflicher Qualifikationen (etwa eine Ausbildung oder ein Studienabschluss) oder auch eine Berücksichtigung der physischen wie psychischen Konstitution oder auch des bisherigen Lebenswandels des jeweiligen Familienmitglieds (keine Drogen- oder Sektenabhängigkeit) sein.

Anteilsklasse im Fokus

Die Besonderheit des Anteilsklassensystems liegt darin, dass das Rechtebündel, das die Gesellschafterstellung ausmacht – wie der Anspruch auf eine Gewinnbeteiligung, das Stimmrecht und der Gesellschaftsanteil–, nicht wie üblich dem einzelnen Gesellschafter zugeordnet ist, sondern der gesamten jeweiligen Anteilsklasse. Damit wird erreicht, dass die Rechtsstellung der Familienmitglieder innerhalb der einzelnen Anteilsklassen identisch ist.

Der Umfang der einzelnen Rechte eines Gesellschafters bestimmt sich dann auch nicht, wie sonst üblich, auf der Grundlage seiner Kapitalbeteiligung. Vielmehr werden die Rechte, die im Gesellschaftsvertrag den einzelnen Anteilsklassen zugewiesen werden, nach Köpfen auf die Gesellschafter verteilt, die der jeweiligen Anteilsklasse angehören (siehe Grafik).

Was passiert, wenn einzelne Familienmitglieder ein Grenzalter erreichen und automatisch von einer Anteilsklasse in die andere wechseln? Oder aufgrund ihres Todes oder aus sonstigen Gründen aus der Gesellschaft ausscheiden? Dies hätte zur Folge, dass die anteilsmäßigen Rechte der jeweils betroff enen Anteilsklassen sich nicht verändern, sondern nur die individuellen Quoten der einzelnen Mitglieder innerhalb der jeweiligen Anteilsklasse. Die Abgabe der Kapitalanteile innerhalb einer Anteilsklasse sollte man dann als Schenkung vornehmen. Der Vorteil: Aus dem Automatismus, den das Anteilsklassensystemschafft, folgen (Rechts-)Sicherheit, Klarheit und eine Befriedungsfunktion.

>>Vergrößern